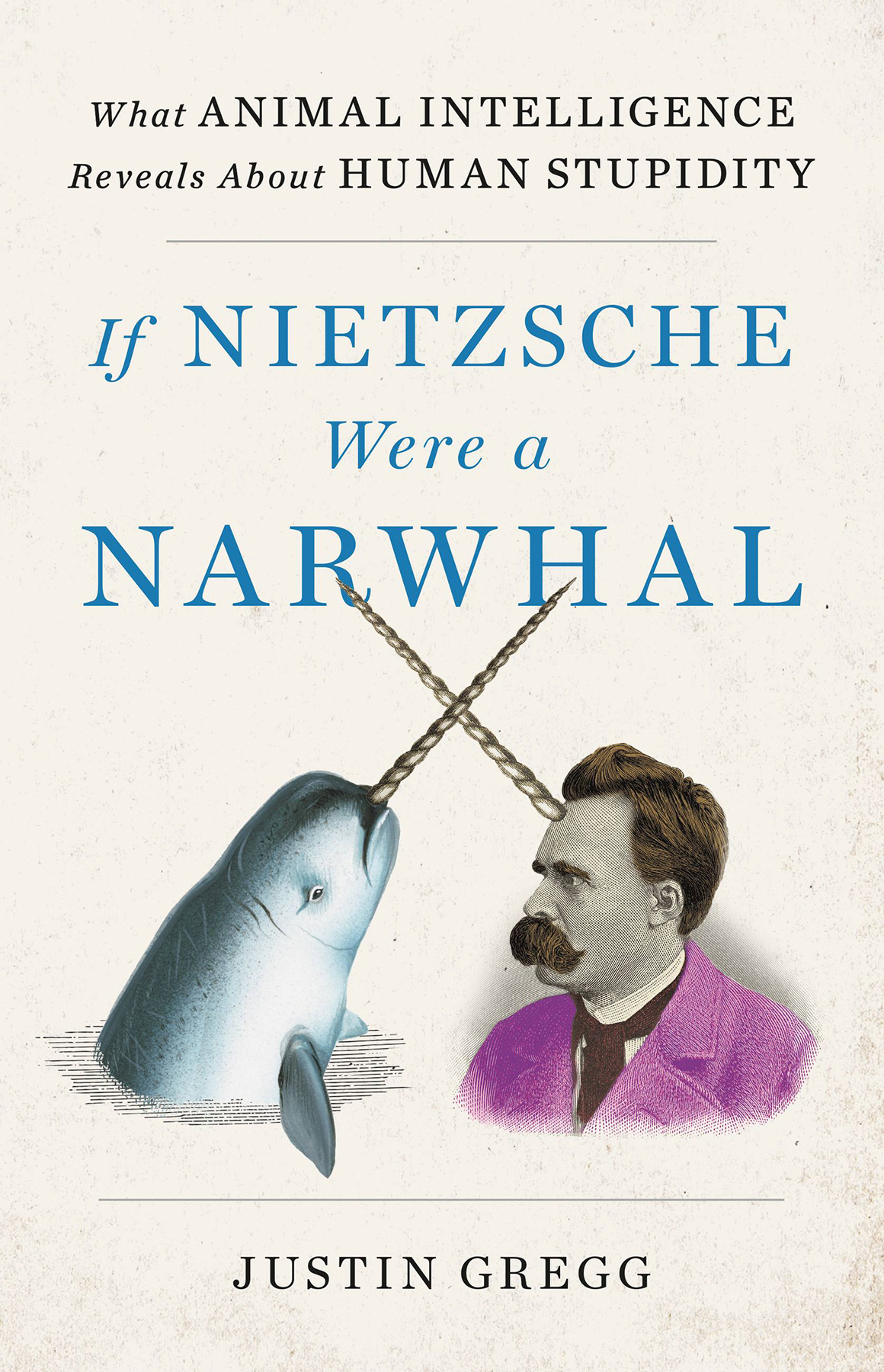

Если бы Ницше был нарвалом. Что интеллект животных говорит о человеческой глупости - Justin Gregg

Помощь проекту

Если бы Ницше был нарвалом. Что интеллект животных говорит о человеческой глупости читать книгу онлайн

Рассмотрим похожую историю, в которой также присутствует удача, но с неожиданным главным героем. В 2012 году британская воскресная газета The Observer провела конкурс между тремя командами: группой школьников, тремя профессиональными инвестиционными менеджерами и домашним котом по имени Орландо.5 Каждой команде было выдано по 5 000 фунтов стерлингов (около 7 000 долларов США) для инвестирования в акции из индекса FTSE All-Share, и они могли менять свои акции каждые три месяца. Побеждала та команда, на счету которой через год оказывалось больше всего денег. Орландо "выбирал" свои акции, опуская игрушечную мышь на сетку с цифрами, соответствующими акциям, которые он мог купить. После года инвестирования дети потеряли деньги, и на их счету осталось 4 840 фунтов стерлингов. У управляющих фондами было 5 176 фунтов стерлингов. Орландо обошел их всех, получив 5 542 фунта.

В отличие от детей или управляющих фондами, кошка никак не могла понять, что происходит. Хотя некоторых животных можно научить обменивать жетоны на вознаграждения и таким образом приписывать произвольную ценность предметам, не имеющим никакой ценности, абстрактное понятие "деньги", не говоря уже о "фондовом рынке", существует только в головах Homo sapiens. Техника выбора акций Орландо - это всего лишь хитроумный способ исследователей генерировать случайный выбор акций, чтобы доказать свою точку зрения. Он заключается в том, что люди, инвестирующие в фондовый рынок, могут с тем же успехом бросать дротики в доску. Когда дело доходит до выбора выигрышных акций, все это - большая игра в кости.

Учитывая мнение Орландо, мне было интересно узнать, как бы Майк Маккаскилл охарактеризовал свои способности в выборе акций. Итак, в марте 2021 года я позвонил ему, чтобы спросить. Я сказал ему, что пишу книгу о человеческом и животном интеллекте. Я рассказал ему историю об Орландо против управляющих фондами и о том, что, похоже, удача, а не знания , играет огромную роль, когда речь идет о фондовом рынке. К моему изумлению, Майк Маккаскилл, который потратил двадцать лет на изучение фондового рынка и только что заработал 25 миллионов долларов, сказал: "Я согласен. Это на сто процентов удача".

Правда, Майк изучил GameStop и пришел к выводу, что он готов к вытеснению. Но Эндрю Лефт был так же убежден, что это невозможно. Лефт ошибался. Еще в 2020 году Майкл Пачтер был уверен, что GameStop исчезнет к концу десятилетия, но в марте 2021 года он изменил свою точку зрения и теперь утверждает, что GameStop "останется". Один из этих прогнозов явно ошибочен. Редакторы wallstreetbets были уверены, что GameStop ждет короткое сжатие, и это было правильно. Но они также были уверены, что сжатие продолжится после достижения пика в $347,51 27 января, и призывали всех держать акции. Это было неверно. Всего через несколько дней после того, как Майк сбросил свои акции и стал миллионером, GameStop снова рухнула до отметки менее 50 долларов. Майку повезло и здесь. Он согласился с редакторами, что акции будут продолжать расти и, возможно, поднимутся выше 1000 долларов за акцию. Но по своей прихоти он решил, что его прибыль в 25 миллионов долларов - это достаточно хорошо, и сбросил акции в самый подходящий момент. История Майка "от лохмотьев к богатству" построена на череде случайных и удачных событий.

"Человеческая природа любит порядок", - писал экономист Бертон Малкиэл в своей основополагающей книге "Случайная прогулка по Уолл-стрит". "Людям трудно принять понятие случайности". Малкиэл популяризировал идею о том, что движение любой отдельной акции на рынке по сути случайно - невозможно узнать, почему акция делает то, что она делает. Люди, которые надежно зарабатывают на рынке, владеют разнообразным портфелем различных видов инвестиций (например, акций, облигаций, аннуитетов), что позволяет распределить риски, руководствуясь принципом, что рынок в долгосрочной перспективе в конечном итоге будет расти в цене. Выбор отдельных акций или ставка на определенные тенденции гораздо ближе к азартным играм, чем к науке. Именно поэтому мы не должны слишком удивляться тому, что кошка с такой же вероятностью сорвет куш на Уолл-стрит, как и дневной трейдер.

Майк Маккаскилл всю свою карьеру задавался простым вопросом: Почему растут цены на акции? Эта потребность понять, почему, отличает Майка (и людей в целом) от нечеловеческих животных. И именно это делает историю Майка такой показательной. Как только человеческие дети начинают говорить свои первые слова, они начинают спрашивать "почему". Однажды моя дочь спросила меня: Почему кошка не может говорить? Хороший вопрос. И я посвятил свою научную карьеру ответу на него. Становясь старше, мы не перестаем задавать подобные вопросы. Почему мы до сих пор не нашли признаков инопланетной жизни? Почему люди совершают убийства? Почему мы умираем? Люди - это вид, специализирующийся на вопросах "почему". Это одна из немногих когнитивных черт, которая отличает наш стиль мышления от других животных.

И все же это горячее желание понять причину и следствие не всегда дает нам преимущество. Как показывает история инвестиций Майка , вопрос "почему" не дал преимущества ни ему, ни менеджерам хедж-фондов, ни кому бы то ни было, когда дело дошло до прогнозов цен на акции. Не зная, почему акции движутся, система принятия решений кота Орландо дала аналогичные результаты. И это не ограничивается акциями. В мире полно животных, постоянно принимающих эффективные и полезные решения, и почти никто из них не задумывается о том, почему мир устроен именно так, как он устроен. Как мы увидим в этой главе, быть человеком и специалистом по "почему" имеет очевидные преимущества. Но если мы посмотрим на процесс принятия решений в разные времена и у разных видов, включая наш собственный, я предлагаю рассмотреть провокационную предпосылку: дает ли нам биологическое преимущество умение спрашивать "почему"? Ответ может показаться очевидным (да!), но я не думаю, что это так. Чтобы помочь ответить на этот вопрос, подумайте вот о чем: Несмотря на то что наш вид способен понимать причину и следствие на глубоком уровне, мы почти не использовали эту способность в течение первых четверти миллиона лет, которые мы ходили по Земле. Это говорит нам о довольно важной, с эволюционной точки зрения, ценности "почему".

Происхождение причин

Давайте представим, что мы находимся в корзине