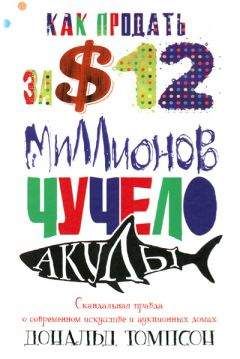

Дональд Томпсон - Как продать за $12 миллионов чучело акулы. Скандальная правда о современном искусстве и аукционных домах

Помощь проекту

Как продать за $12 миллионов чучело акулы. Скандальная правда о современном искусстве и аукционных домах читать книгу онлайн

Современное искусство как вложение капитала

В большинстве своем люди коллекционируют из ложных соображений, для них это просто новейший способ быстро разбогатеть. Они покупают произведения искусства как лотерейные билеты.

Мэри Бун, арт-дилерПочему сегодняшние коллекционеры проявляют такой явный интерес к современному искусству? Отчасти потому, что испытывают на себе влияние энергетики искусства своего поколения, точно так же как в музыке. Кроме того, значительная часть более раннего искусства исчезла в частных коллекциях и музеях и теперь, скорее всего, очень долго не появится на рынке. Очевидно, что в настоящий момент коллекционеры сосредоточены на современном искусстве; гигантские ценовые скачки в этой области широко разрекламированы и у всех на слуху. Возможно, читатель действительно поверил, что современное искусство представляет собой великолепное вложение капитала, — и не важно, испытывает ли коллекционер восторг от данного произведения, нравится оно ему или вообще не вызывает никаких эмоций.

Безусловно, есть коллекционеры, приобретающие только те произведения искусства, которые им очень нравятся, но даже они считают, что стоимость этих работ должна расти. Они следят за результатами аукционов, как за изменениями котировок на фондовой бирже. Скажем, акула за 12 миллионов долларов — это хорошее вложение капитала? Вообще, какие правила действуют при инвестировании в искусство? Этот вопрос представляется удачным финалом для книги.

Ответ на него, однако, может оказаться не таким, как вы ожидаете. В ошеломляющем большинстве случаев приобретение произведений искусства не является ни удачным вложением капитала, ни подходящим механизмом его инвестирования. Большинство произведений не повысится в цене; кроме того, на этом рынке очень высоки операционные издержки, в том числе дилерские наценки, комиссионные, стоимость страхования и хранения, налог на добавленную стоимость и налог на увеличение рыночной стоимости капитала при продаже. Рынок произведений искусства, подобно фондовому рынку или рынку облигаций, состоит из множества независимых частей. Так, стоимость картин старых мастеров в целом выросла очень умеренно. В течение нескольких десятилетий спрос на викторианскую живопись и английские акварели, а также на антикварную мебель и серебро только падал. Что касается современного искусства, то одни произведения выросли в цене после 2000 года, другие упали.

Все рынки произведений искусства изменяются циклически. В 1980-х годах казалось, что рынок импрессионистов и искусства XX века остановить невозможно. Символом этого бума стала сделка, в которой японский бумажный магнат Рёи Саито заплатил рекордные аукционные цены за две картины импрессионистов. Первая из них, «Портрет доктора Гаше» работы Ван Гога, обошлась в 82,5 миллиона долларов. Эта сумма с поправкой на инфляцию вплоть до 2006 года представляла собой максимальную сумму, когда-либо уплаченную за произведение искусства. Вторую картину, «На мельнице Галетт» Ренуара, Саито приобрел неделей позже и заплатил за нее 78,1 миллиона долларов. Все считали, что этот рынок может только расти. Однако всего через несколько месяцев мыльный пузырь арт-рынка даже не сдулся, а попросту взорвался. Покупателей парализовали экономическая неуверенность и надвигающаяся война в Ираке. На аукционе импрессионистов «Сотби» в мае 1991 года 41% лотов остались непроданными. Лондонский дилер Айвор Брака сказал; «Вопрос был не в том, до какого уровня упадут цены; для многих произведений покупателей просто не было, ни по какой цене».

«Кристи» и «Сотби» запустили бешеные рекламные кампании, рассказывавшие о том, как здорово покупать на слабом рынке после резкого падения цен. Ничто не помогало. Лондонский дилер Десмонд Коркоран так описал психологию покупателя: «У людей есть деньги, но они не хотят выглядеть глупо, возвращаясь на рынок, пока цены не достигли минимума». Нью-йоркский арт-критик Дэвид д’Арси сказал: «Если нет известия о том, что галерея закрылась или объявила о закрытии, то и дело слышишь, что дилер... сидит на куче Уорхолов и Баскья, которых невозможно продать, и ждет спасения неведомо откуда». Дилеры безуспешно искали покупателей, которые не побоялись бы риска, но затем банки вынуждали их продавать по принципу «Вы можете взять эту картину на ваших условиях, но только если поклянетесь, что никогда, никогда и никому не скажете, как мало вы за нее заплатили».

Рынок упал с индекса 100 в июле 1990 года до 45 в июле 1993 года и оставался примерно на том же уровне до июля 2001 года, когда начал резко расти. Только к 2005 году цены на импрессионистов и искусство XX века, а также современное искусство вернулись к уровню 1990 года. Но даже в 2005 году ситуация выглядела следующим образом: цены на работы одной пятой из лучших 100 художников 1990 года за прошедшие пятнадцать лет упали, другие две пятых оказались на том же уровне и оставшиеся две пятых — выросли.

Так можно ли сказать, что современное искусство — хорошее вложение капитала? В случае недорогих работ ответ однозначен: нет. 80% произведений, купленных у местных дилеров и на местных художественных ярмарках, владельцам никогда не удастся продать даже по первоначальной цене. Никогда, даже через десять лет, вообще никогда. Так что покупайте недорогие произведения искусства, если они вам нравятся и вы хотите видеть их ежедневно, но не надейтесь, что они вырастут в цене.

Но как насчет более дорогих работ? В предыдущих главах приведено множество примеров, когда произведения искусства перепродавались в десять, двадцать или пятьдесят раз дороже первоначальной цены. Безусловно, они оказались хорошим вложением капитала. Да, это так: именно эти редкие, но очень выгодные перепродажи попадают в новости и на первые полосы газет. Это как прочесть в новостях, что скважина выдала нефть; никто не пишет, что это была одна из сорока пробуренных скважин, и никто не станет рассказывать вам об остальных тридцати девяти, оказавшихся пустым и.

Нью-йоркский коллекционер Адам Сендер — управляющий нью-йоркским хедж-фондом Exis Capital Management. До этого он был трейдером в компании Стива Коэна SAC Capital. В 2002 году Сендер съездил в Лос-Анджелес на выставку Джона Каррина в галерее Regen Projects и приобрел там шесть работ. Через два года газеты сообщили, что Сендер продал «Рыбаков», купленных за 100 тысяч долларов на том шоу, коллекционеру С. Ньюхаусу за 1,4 миллиона долларов. Но каков средний доход Сендера от вложений в искусство, скажем, за пять лет? Говоря по правде, он почти наверняка очень хорош. Говорят, сам Сендер утверждает, что сделал на искусстве больше денег, чем в своем хедж-фонде. У него есть личный куратор. Тод Левин, и огромные связи среди дилеров. Всего у Сендера 800 произведений, включая работы Ричарда Принса, Майка Келли и Андреаса Турского, которые оцениваются в 125 миллионов долларов. Но ни один арт-журналист не пишет о неудачах Сендера.

Консультанты по искусству любят рассказывать о «Мальчике с трубкой» Пикассо; Джон и Бетси Уитни купили эту картину в 1950 году за 30 тысяч долларов и продали на «Сотби» в 2004 году за 104 миллиона долларов. Для сравнения скажем, что это вдвое превосходит предыдущий ценовой рекорд художника — 55 миллионов долларов за «Женщину со скрещенными руками» на нью-йоркском «Кристи» в ноябре 2000 года. В течение пятидесяти четырех лет, пока картиной владели Уитни, она росла в цене в среднем на 16% в год. Если вычесть расходы на страховку и другие расходы, останется уже около 14%. Прекрасный доход — но ведь это одна из лучших долгосрочных инвестиций в искусство, какие только можно назвать. Большая часть остальной коллекции Уитни показала среднегодовой доход менее 10%. Около одной пятой произведений их коллекции были проданы на аукционе по цене ниже цены приобретения. В целом вся коллекция, за вычетом издержек, принесла 7% годового дохода.

Еще более успешным вложением капитала оказалась уже упоминавшаяся коллекция Виктора и Салли Ганц, проданная на аукционе «Кристи» в Нью-Йорке в 1997 году. 114 произведений этой коллекции ушли за 171 миллион долларов; Ганцам же они обошлись примерно в 2 миллиона долларов в ценах 1997 года (то есть с поправкой на инфляцию). Картины приобретались на протяжении пятидесяти шести лет, со средней валовой нормой прибыли 12% и чистым доходом 10,5% — примерно таким же, как при инвестициях в государственные ценные бумаги. Ганцев можно считан, блестящими коллекционерами. Wall Street Journal даже пустил в обиход словечко «ганцмания» для обозначения той шумихи, которой оказалась окружена распродажа их коллекции. Историю этих инвестиций едва ли можно считать типичной.

Самой выгодной работой в коллекции Ганцев стала другая картина Пикассо, купленная в 1941 году за 7 тысяч долларов и проданная в 1997 году за 48,4 миллиона долларов. Доход представляется поразительным. Опять же, чтобы видеть ситуацию в целом, скажем, что портфолио стоимостью 7 тысяч долларов из акций небольших компаний, сформированный в 1941 году, к 1997 году стоил бы 46 миллионов долларов. Если же учесть стоимость страхования картины за весь период — около 4,9 миллиона долларов, — получится, что биржевые инвестиции принесли бы больший доход. Конечно, биржевые сертификаты, вывешенные на стене, вряд ли принесут вам моральное удовлетворение. Экономист Джон Пикар Штайн однажды попытался провести количественную оценку психологической выгоды и пришел к выводу, что она эквивалентна доходу с инвестиций в искусство в размере 1,6% в год. При этом инвестиции в искусство становятся чуть выгоднее покупки государственных облигаций.