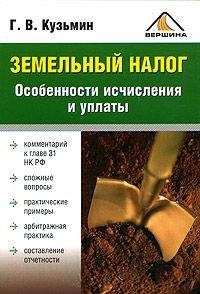

Г Кузьмин - Земельный налог. Особенности исчисления и уплаты

Помощь проекту

Земельный налог. Особенности исчисления и уплаты читать книгу онлайн

В нашем случае право постоянного (бессрочного) пользования оформлено в установленном законом порядке и признано, как отмечалось выше, Земельным кодексом РФ, поэтому вести речь о так называемом самозахвате просто смешно. При изложенных обстоятельствах неисполнение "обязанности", установленной пунктом 2 статьи 3 вводного закона, не может рассматриваться как самовольное занятие земельного участка и, следовательно, не образует состава земельного правонарушения, за которое можно подвергнуться штрафу.

И еще, там же. Поскольку законодатель дал землепользователю право выбирать вид землепользования (выкуп земельных участков или оформление права аренды) самостоятельно, то любое постановление местной администрации, обязывающее землепользователя заключить с ней договор аренды, должно быть признано судом незаконным, как противоречащее принципу свободы договора.

Как известно, у нас в России и небываемое бывает (выражение, приписываемое Петру I, которое, как все понимают, ничуть не устарело и сегодня), поэтому остается только надеяться, что вся эта "ненаучная фантастика" все-таки завершится в пользу землепользователей и после 1 января 2006 года.

Организациям, решившим не переоформлять землю, следует иметь в виду, что если они планируют согласно статье 270 ГК РФ часть земли передать в аренду или безвозмездное срочное пользование, заручившись согласием собственника участка, то сделать это не удастся. Дело вот в чем.

Земельные участки (за исключением указанных в пункте 4 статьи 27 ЗК РФ) могут быть предоставлены их собственниками в аренду в соответствии с гражданским законодательством и Земельным кодексом РФ. Согласно пункту 1 статьи 41 ЗК РФ лица, не являющиеся собственниками земельных участков (за исключением обладателей сервитутов), также осуществляют их права, но не все.

Так, лица, обладающие земельными участками на праве постоянного (бессрочного) пользования, не вправе распоряжаться этими земельными участками (п.4 ст.20 ЗК РФ), то есть передавать в аренду или безвозмездное срочное пользование. Про согласие собственника, в отличие от ГК РФ, в ЗК РФ ничего не говорится.

В силу статьи 2 ЗК РФ указанное положение Кодекса является специальным и имеет приоритет над положениями других федеральных законов, содержащих нормы земельного права, по мнению автора, в том числе и над нормами статьи 270 ГК РФ.

Таким образом, только став собственником земли или арендатором, организация вправе передать земельный участок в аренду или, соответственно, субаренду (ст.22 ЗК РФ).

Поэтому переоформление права постоянного (бессрочного) пользования на право собственности целесообразно осуществлять в отношении тех земельных участков, которыми в будущем планируется тем или иным образом распорядиться (например, передать в аренду, залог, уставный капитал хозяйственного общества и т.п.).

Приложения

Приложение 1

Налоговый кодекс Российской Федерации.

Часть вторая.

Раздел X. Местные налоги

Глава 31. Земельный налог

Приложение 2

Закон города Москвы от 24 ноября 2004 года N 74

"О земельном налоге"

Приложение 3

Закон РФ от 11 октября 1991 года N 1738-1

"О плате за землю"

Приложение 4

Перечень товаров, при производстве и (или) реализации которых организации не подлежат освобождению от уплаты земельного налога в отношении земельных участков, используемых ими для производства и (или) реализации этих товаров

Приложение 5

Приказ Минфина России от 19 мая 2005 года N 66н

"Об утверждении формы налогового расчета по авансовым платежам по земельному налогу и рекомендаций по ее заполнению"

Примечания

1

К лицам, проходящим (проходившим) военную службу (службу), относятся: офицерский состав, прапорщики, мичманы, военнослужащие сверхсрочной службы, военнослужащие-женщины, сержантский и рядовой состав, находящийся на действительной срочной военной службе в Вооруженных силах, войсках и органах государственной безопасности, внутренних войсках, железнодорожных войсках и других воинских формированиях, а также лица начальствующего и рядового состава органов внутренних дел, Государственной противопожарной службы.

2

В этом и следующем примерах при расчете суммы земельного налога применяется не федеральная налоговая ставка в размере 0,3% (пп.1 п.1 ст.394 НК РФ), а московская — 0,1%. Согласно статье 2 Закона г.Москвы N 74 в отношении земельных участков, предоставленных для жилищного строительства, применяется пониженная налоговая ставка 0,1%.