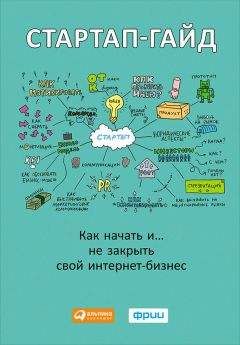

М. Зобнина - Стартап-гайд. Как начать… и не закрыть свой интернет-бизнес

Помощь проекту

Стартап-гайд. Как начать… и не закрыть свой интернет-бизнес читать книгу онлайн

5. Команда. Составьте короткие и убедительные «портреты» всех ключевых членов своей команды. Подчеркните опыт и сильные стороны каждого из них, опишите их достижения в других, даже не связанных с бизнесом, областях: победы в спорте могут говорить о волевом характере и умении достигать цели, а работа руководителем студенческого хора – об исключительных лидерских качествах.

6. Финансовая модель. Умение качественно описать эту составляющую – своего рода экзамен на уровень финансовой грамотности. Если сомневаетесь, обратитесь за помощью к консультантам: без правильной отчетности инвестору лучше не показываться. Самое важное – доходная и расходная части вашего бизнеса, структура и анализ расходов (в том числе и привлекаемых средств), соответствие расходов доходам. А также: основные финансовые ключевые показатели эффективности, темпы и драйверы увеличения доходности, модель доходов, базирующаяся на метриках рынка (например, прямые продажи).

7. Оценка компании. Это уже не экзамен на грамотность, а аттестат зрелости продвинутого финансиста. И вы больше других заинтересованы в том, чтобы его получить, иначе будет сложно справедливо оценить долю, которую вы отдадите инвестору в обмен на его деньги. А для этого вы должны легко оперировать всеми возможными мультипликаторами и уметь рассчитывать стоимость активов и пассивов, входа и выхода из бизнеса. Если инвестиции привлекаются не впервые – раскрыть историю создания стоимости, объем и структуру инвестированного капитала, модель раундов финансирования ретроспективно и перспективно, привести анализ расходования привлеченных средств и т. д.

8. Корпоративное управление. Если у компании уже есть один или несколько инвесторов, то как построено общение с ним, как функционирует модель, есть ли совет директоров, какие права у основателей и инвесторов и т. д.

9. Стратегия развития. Краткосрочная стратегия развития, долгосрочная и план по ее реализации с ключевыми показателями эффективности на каждом из этапов (поэтапные планы технологического и продуктового развития – обязательные составляющие). Важный аргумент – возможность синергии с одной или несколькими портфельными компаниями фонда (изучите структуру портфеля). Речь идет не только о бизнес-стратегии, но и о стратегии инвестиционной, включая возможность будущего выхода. Это означает, что вы должны понимать, кто может стать инвестором в следующем раунде, есть ли возможность синдицированной сделки, сколько денег вам потребуется на новом этапе развития.

Чем подробнее вы проработаете этот список, тем больше шансов у вас будет убедить инвестора в том, что перед ним – грамотный, эффективный, уверенный в себе предприниматель, сотрудничество с которым принесет ему ощутимый и просчитываемый доход в конкретной обозримой перспективе.

Почему отказывают фонды?

Хорошо это или плохо, но без венчурных денег большинство проектов обречены если не на смерть, то на долгий путь, к которому большинство из них не готовы. Как, кстати, не готовы к этому и сами инвесторы. Истории быстрого впечатляющего роста, безусловно, известны, но на то они и исключения, чтобы подтверждать закономерность. Проектам всегда нужно «топливо» – деньги.

Уже с самых ранних стадий бизнеса путь его инвестиционного развития кажется естественным: все молодые предприниматели, с которыми я сталкиваюсь, либо уже сегодня ищут деньги, либо планируют начать поиски в ближайшие полгода-год. При этом мы тесно общаемся и с «оппонентами» – фондами и ангелами – и знаем их подход к оценке стартапов. Конечно, на разных стадиях требования к проектам меняются, и отказы случаются по разным причинам. Но обычно показательнее всего молодые стартапы: впервые начав общаться с инвесторами, они сразу же наступают на все возможные грабли. Об их ошибках и поговорим.

«Подъем» денег до стадии А – одновременно и самый сложный, и самый линейный. Успех здесь очень сильно зависит от предпринимателя и команды (если она уже есть) и их умения правильно выстроить общение с инвестором. Бизнеса как такового на ранней стадии еще нет, и показывать его сложно: это значит, что очень многое зависит от умения создателей стартапа убеждать собеседника в жизнеспособности проекта и способности принести акционерам доход. Чем серьезнее стадия финансирования, тем больше придется показывать «бумажек»: доказывать цифрами и защищать в деталях бюджет, рисовать сложные финансовые модели и т. д. То есть все это надо делать с самого начала, но всем ясно, что на стадиях pre-seed или seed эти данные эфемерны и скорее показывают, что предприниматель вообще способен задумывается о том, куда плывет его корабль.

Умение правильно выстроить коммуникации крайне важно для создателя стартапа, если он хочет найти деньги, но владеют им далеко не все. Просчеты, которые допускают на первых встречах, довольно типичны, и их не так много. Вот основные.

1. Неготовность к встрече. К разговору с инвестором (как к любой ответственной встрече) надо готовиться заранее. Если раньше вы с инвесторами не встречались, порепетируйте: вопросы, которые задают предпринимателю, лежат на поверхности. Похоже, многих это и успокаивает, поэтому совет потренироваться редко воспринимается всерьез. А зря. Я несколько раз присутствовал на таких «первых свиданиях» и наблюдал, как стартапы сыпались на самых простых вещах: неумении объяснить идею, рассказать про команду, описать бизнес-модель и защитить основные тезисы.

Молодые проекты редко специально валят. И агрессии по отношению к новичкам инвесторы обычно не проявляют. Но первая встреча бывает очень показательной: часто на ней высвечиваются многие проблемы, на которые сам предприниматель не обращал внимания.

Однажды я познакомил управляющего фондом с двумя основателями образовательного проекта. Ребята были очень неглупые и с неплохой идеей, поэтому фонд назначил встречу. Завалили они себя сами в самом начале беседы – когда им задали вопрос про бизнес-модель, выяснилось, что существуют два варианта, причем создатели придерживаются разных. После этого встречу можно было заканчивать: спор о бизнес-модели на глазах инвестора закрыл предпринимателям дорогу в фонд. Поэтому по основным позициям лучше договариваться заранее.

Вот круг вопросов, на которые имеет смысл ответить самому себе перед общением с инвестором:• В чем основная идея проекта и почему вы считаете, что она работоспособна?

• Почему проект нужен потребителю?

• В чем суть технологии?

• В чем ее конкурентные преимущества?

• Где слабые места?

• Как проект зарабатывает или планирует зарабатывать?

• Есть ли конкуренты? Кто они?

• Что собой представляете вы и ваша команда?

2. Нет «огонька». Не стоит недооценивать силу презентаций, финансовых моделей и других доказательств состоятельности проекта, однако самое важное – личность основателя. Инвесторы часто об этом говорят, преподаватели Гарварда написали сотни книг по этой теме, но все равно: пока не увидишь сам, понять это невозможно. В некотором роде моя основная работа похожа на то, чем занимается инвестор, – мы тоже оцениваем проекты и пытаемся найти будущую «звезду», я точно так же каждый день читаю десятки писем, и в любом пишут, что их стартап – лучший. Многие уже научились делать хорошие качественные презентации, и несколько раз я попадал в эту ловушку: приходит вменяемое интересное письмо, все в нем логично, есть доказательная база, но приходишь на встречу, а стартапер – вялый: верить ему не получается, и качественная презентация ситуацию не спасает. Бывает и наоборот: человек говорит зажигательно, и ты начинаешь верить в него и его способность поднять проект. Это, конечно, эмоции, но если человек сам не верит в свою идею и не способен никого ей заразить, то как можно ждать, что в нее поверит кто-то еще?

На ранних стадиях развития проекта, у которого нет никаких активов, предприниматель – единственный гарант. Хороший предприниматель может вытащить посредственный проект, но не наоборот. Поэтому личность основателя – первое, на что смотрят инвесторы на всех стадиях, и поэтому же в новые проекты успешных серийных бизнесменов выстраиваются очереди из желающих вложиться. Многие готовы дать деньги под управление Сергея Белоусова или Олега Тинькова, у каждого из которых огромный послужной список бизнесов. Успешный, уверенный, понимающий свой бизнес и способный защитить проект – вот образ человека, которого хочет видеть перед собой инвестор. Чем меньше галочек стартапер может поставить напротив этих пунктов, тем меньше у него шансов.

Не уверен, что можно натренировать зажигательность и предпринимательскую жилку, которую так ценят инвесторы. Но любить свой проект и посвящать ему свое время – совсем не сложно.