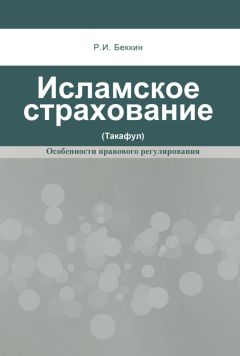

Ренат Беккин - Исламское страхование (такафул): особенности правового регулирования

Помощь проекту

Исламское страхование (такафул): особенности правового регулирования читать книгу онлайн

Первым широко известным постановлением, сужавшим рамки понятия риба, была фетва Верховного муфтия Египта Мухаммада ‘Абду. Он охарактеризовал операции, осуществляемые появившимися на рубеже XIX и XX столетий в Египте сберегательными фондами, которые были учреждены правительством и работали на процентной основе, как соответствующие механизму мудараба[65]. После смерти ‘Абду его ученик Мухаммад Рашид Рида развил идеи учителя, считая, что почтовая администрация – инициатор создания подобных фондов – является мощной правительственной структурой и способна надлежащим образом распорядиться аккумулированными средствами в интересах как вкладчиков, так и государства. Вместе с тем позднее Рида признавал, что ‘Абду был удручен стремительно возраставшим значением банков в экономической жизни Египта[66].

В дальнейшем, на протяжении всего XX в., египетские богословы, в том числе и ректоры ал-Азхара (Махмуд Шалтут и другие), неоднократно выступали по вопросам ростовщичества, при этом, как правило, объявляя некоторые виды процентных операций дозволенными[67]. В частности, много дискуссий породил Гражданский кодекс Египта 1949 г., автором которого был известный мусульманский правовед ‘Абд ар-Раззак ас-Санхури. Несмотря на приверженность автора ГК шариату, в данный закон были включены статьи, посвященные традиционному договору займа[68].

Очевидно, что в договоре страхования наблюдается разница в количестве выплачиваемых и получаемых страхователем денег, а также сроках их внесения и получения. К тому же в накопительных видах страхования страховщик выплачивает страхователям или их бенефициариям проценты по уплаченным взносам, что позволяет говорить о наличии признаков риба в отношениях между страхователями и страховщиком.

Как известно, страховые компании в своей повседневной деятельности осуществляют:

1) инвестиционные операции, связанные с выплатой процента;

2) выплату процента по некоторым их услугам.

Некоторые ученые полагают, что элемент риба в вышеуказанных операциях побочный, не основной. Отсюда делается вывод: весь страховой бизнес не рассматривается как запрещенный (харам). Например, использование процентного метода при расчете страховой премии – это не то же самое, что извлечение процента.

Что касается инвестирования, связанного с выплатой процента, то, по мнению ряда исследователей, нет оснований считать сделки по таким контрактам запрещенными, поскольку процентные отношения не составляют их сущности, как в работе коммерческих банков.

Вопрос о наличии элемента риба в договоре страхования зависит от того, можно ли расценивать выплачиваемые страхователем взносы в качестве займа с выплатой по нему процентов, поскольку проценты по займу запрещены шариатом.

Ряд ученых придерживается точки зрения, которая сводится к тому, что сущность договора страхования состоит в обмене денег на деньги (с разницей во времени и в количестве)[69]. По мнению автора, это утверждение в определенной мере справедливо в отношении накопительных видов страхования (договора личного страхования), однако неприменимо к договору имущественного страхования. Основная цель договора имущественного страхования – получение компенсации страхователем от страховщика при наступлении страхового случая. Уплаченные страхователем взносы по данному виду страхования нельзя считать займом хотя бы еще и с той точки зрения, что даже основная сумма такого «займа» не всегда возвращается (при ненаступлении страхового случая).

Конец ознакомительного фрагмента.

Текст предоставлен ООО «ЛитРес».

Прочитайте эту книгу целиком, купив полную легальную версию на ЛитРес.

Безопасно оплатить книгу можно банковской картой Visa, MasterCard, Maestro, со счета мобильного телефона, с платежного терминала, в салоне МТС или Связной, через PayPal, WebMoney, Яндекс.Деньги, QIWI Кошелек, бонусными картами или другим удобным Вам способом.

Примечания

1

С 2010 г. ТГГПУ вошел в структуру Казанского (Приволжского) федерального университета.

2

С октября 2011 г. – Институт востоковедения и международных отношений (ИВМО) КФУ. 1 сентября 2013 г. после слияния Института истории и ИВМО КФУ был образован Институт международных отношений (ИМО) КФУ. 1 ноября 2013 г. факультет был переименован в Институт международных отношений, истории и востоковедения (ИМОИВ) КФУ.

3

Беккин Р.И. Исламская экономическая модель и современность. 2-e изд., перераб. и доп. М., 2010.

4

Беккин Р.И. Страхование в мусульманском праве: теория и практика. М., 2001.

5

Беккин Р.И. Исламское страхование (такафул): Учеб. пособие. Казань, 2012.

6

Подробнее о монистической модели исламских финансов см. главу «История развития и современное состояние правового регулирования исламского страхования» в настоящем пособии.

7

Подробнее о дуалистической модели исламских финансов см. главу «История развития и современное состояние правового регулирования исламского страхования».

8

В 2013 г. в Малайзии был принят Закон об исламских финансовых услугах. С вступлением в силу данного нормативно-правового акта Закон о такафуле 1984 г. утратил силу.

9

По данным, приведенным в «World Takaful Report 2012», подготовленным компанией Ernst and Young, лидерами рынка исламского страхования в мире являются Саудовская Аравия, где в 2011 г. было собрано взносов на 4,37 млрд дол., и Малайзия, где аналогичный показатель за тот же период составил 1,441 млрд дол. За ними следуют ОАЭ (818 млн дол.) и Судан (363 млн дол.) // Ernst and Young, World Takaful Report., 2012. www.ey.com/Publication/vwLUAssets/The_World_Takaful_Report_2012/$FILE/Ernst%20&%20Young's%20The%20World%20Takaful%20Report%202012.pdf

10

См., например: Mohd. Ma’sum Billah. Islamic Insurance: Its Origins and Development // Arab Law Quarterly. 1998. 13(4). P. 386–422. Некоторые авторы называют эту систему «‘акила» – по названию группы ближайших родственников (по отцу) преступника, совершившего убийство. Люди, относящиеся к указанной группе, должны были выплачивать плату за кровь жертвы родственникам убитого из другого племени. Подробнее об институте дийа как предшественнике страхования в мусульманском мире см.: Беккин Р.И. Ранние формы страхования в мусульманском обществе (на примере институтов «дийа» и «закят») // Проблемы современной экономики. 2003. № 3–4 (7–8). С. 181–183.